太陽光発電は節税に適している!導入のメリットや具体的な節税策を解説

太陽光発電はクリーンなエネルギーで長期にわたって安定的な収入を得ることができます。メリットはそれだけではありません。長い間利用できる設備でありながら節税にも適しているのです。

太陽光発電を導入するとどのような税金の支払いが必要なのか、節税はできるのかなどとお考えの方もいるのではないでしょうか。そこでこの記事では太陽光発電を導入するときの税金、節税になる制度、メリットなどを紹介します。

節税に繋がる!太陽光発電を導入するメリット

太陽光発電は発電した電気を長い間使用できるとともに売電することで安定的な利益を提供してくれる設備です。法人や個人事業主の方にとっては主な事業で利益がでたときに税負担を軽くすることができないかと考えることもあるのではないでしょうか。ここでは太陽光発電の導入によってどのように節税できるかを解説します。

経費計上できる

太陽光発電導入時にかかる大きな費用は減価償却費にして法定耐用年数の17年間、経費として計上します。その後継続してかかるメンテナンス費、消耗品費、水道光熱費などのコストも必要経費です。所得は売上から必要経費を差し引いて算出しますので中長期的に所得をおさえることができ節税につながります。

すでに他の事業で利益を得ている法人や個人事業主にとっても太陽光発電への投資は安定した利益と適切な節税効果をもたらすでしょう。

中長期的な利益がある

太陽光発電は大きな導入費用がかかりますが長期間にわたって利用できる設備です。耐用年数が30年以上ある機種もあります。太陽光発電設備の法定耐用年数は17年ですが実際には耐用年数経過後もずっと稼働し利益を与えてくれる設備です。

課税対象の所得を圧縮できるだけでなく、売電による利益を中長期的に得ることができます。発電した電気を事業所で使えば電気料金の削減もできるでしょう。

太陽光発電にかかる税金

法人や個人事業主が太陽光発電を導入した場合、設備は償却資産に該当するため固定資産税が必ずかかります。発電した電気を売電して売電収入を得ると収入から必要経費を差し引いた所得に対して法人の場合は法人税、個人事業主の場合は所得税の納付が必要です。

法人税・所得税

法人や個人事業主が売電収入を得る場合の所得は事業所得に相当します。したがって法人の場合は法人税、個人事業主の場合は所得税の対象になり支払いが必須です。ここで法人税と所得税は税率、所得や経費の範囲、赤字になったときの扱いなどで異なっています。

法人税や所得税は、年間に得た所得に対して一定割合で課される税金です。太陽光発電の所得は売電収入から必要経費を差し引いた額になります。必要経費としては太陽光発電設備の減価償却費、メンテナンス費用、パワーコンディショナの電気料金などがあります。

自宅兼事業所などで発電した電気を自宅で使って余った電気を売電している場合は経費として計上できるのは基本的に売電した分だけです(計上できる経費=使った費用×売電量/発電量)。自宅で使った分は原則として経費になりません。

固定資産税

法人や個人事業主が導入した太陽光発電設備は償却資産になります。したがって、固定資産税の支払いが必須です。太陽光発電設備は機械および装置に該当し、償却期間は17年になります。なお、屋根一体型の太陽光パネルは償却資産ではなく固定資産の家屋に該当するものです。

固定資産税は毎年1月1日現在で不動産を所有している個人や法人に対して発生する税金で、次の式を使って計算することができます。

固定資産税(年)=固定資産税評価額×1.4%

給与所得者の場合は?

給与所得者が太陽光発電を導入して売電収入を得た場合、収入から経費を差し引いた所得が20万円を超えるときは所得税の申告が必要です。雑所得として申告します。20万円未満の場合は一部の場合を除いて住民税の申告をしなければなりません。ただし、ここで経費に計上できるのは太陽光発電にかかった費用の内「売電量/発電量」だけなので注意しましょう。

太陽光発電設備の設置方法により固定資産税がかかることもあります。容量が10kWを超える場合は事業用になるため固定資産税がかるため注意しましょう。

給与所得者が所有する賃貸住宅の屋根などに太陽光パネルを取り付けて売電収入を得ている場合、その所得は不動産所得として申告が必要です。

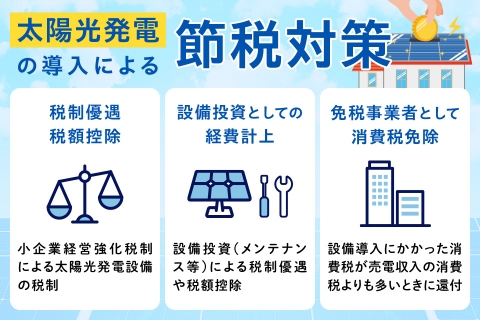

【太陽光発電】法人・個人事業主向けの節税対策

法人や個人事業主は太陽光発電を導入することによって長い間継続して安定的な収入を得ることができるようになります。税金面でも適正に申告することで節税が可能です。

ここでは法人や個人事業主向けの節税の対策として税制優遇や税額控除、消費税の免除、設備投資としての経費計上などを解説します。

税制優遇・税額控除を受ける

期限が2021年3月31日までと迫っていることと、その他条件もありますが中小企業経営強化税制に申請して認定を受けると自家消費(余剰売電も含む)の太陽光発電設備の税制優遇と税額控除受けることができます。この税制は2年間の延長について2021年3月、国で議論される予定です。

この税制が適用されると、設備を導入した年に設置費用の全額を経費として計上できます。これが税制優遇です。

資本金3,000万円以下の法人は取得額の10%、3000万円超~1億円以下は7%、の税額控除を受けられます。ただし、税額控除額が法人税額の20%を超えるときには控除を受ける金額は20%までという上限も設けられています。

免税事業者として消費税免除を受ける

消費税還付は太陽光パネルなど設備導入にかかった消費税が売電収入の消費税よりも多いときに還付されます。

太陽光発電を導入する際には太陽光パネル購入など大きな初期投資がかかります。購入するときに消費税の支払いも必要です。一方、電力会社に売電すると電力量に応じて消費税を加えた売電料金が振り込まれます。

消費税に係る事業者の扱いには課税事業者と免税事業者があり、消費税の還付を受けることができるのは課税事業者だけです。免税事業者は消費税の還付を受けることはできませんが、売電料金に加算された消費税を返納する必要もありません。

今は免税事業者であっても「消費税課税事業者選択届出書」を提出することにより、課税事業者になることができます。

もし免税事業者が消費税還付制度の適用を受けるのであれば、太陽光発電を導入する前年までに「消費税課税事業者選択届出書」を提出して課税事業者になる翌年以降に太陽光発電設備を購入することです。すると消費税の還付を受けることができます。お得と考えられる消費税還付ですが逆に損をすることもあります。

主な注意点として消費税還付が受けられるのは最初の1年間だけ、次年度からは売電収入に含まれる消費税の納付が必要、いったん課税事業者になったら3年間は免税事業者に戻れないなどがありますから、よく考えた上で使いましょう。

設備投資として経費計上する

一定の利益が見込まれるときに太陽光発電に設備投資すると税制優遇や税額控除を受けることができる場合があり、投資した設備は減価償却費として計上できるので節税できます。太陽光発電は長期間にわたって利益を得られるので投資に最適な設備です。投資した設備は法定耐用年数である17年間、減価償却費として配分していきます。

また、投資した設備のメンテナンス費用、パワーコンディショナの電気代なども経費として計上できるためより効果的な節税対策です。

【太陽光発電】減価償却費の計算方法

減価償却は長い間使っていく太陽光発電設備をいったん資産として計上し、法定耐用年数である17年間にわたって費用(減価償却費)として配分していくものです。

減価償却の計算方法には定額法と定率法があり、原則として個人事業主は定額法、法人は定率法が適用されます。原則と異なる方を選択するときは税務署への届け出が必要です。ここでは定額法と定率法について解説します。

定額法

定額法は毎年同じ金額ずつ償却していく方法です。毎年「取得価格×0.059(1/17)」を経費として計上します。200万円の設備を導入した場合、減価償却費=200万円×0.059、ですから減価償却費は11万8,000円です。

太陽光発電を始めてすぐに利益をだしたい方や初期の損益をよくしたい方は定額法が向いています。計算も簡単なので確定申告の際にも計算ミスが少なくなります。将来の損益予想も毎年同じ金額を計上できるため比較的容易です。

定率法

定率法は残存価格に毎年同じ割合を掛けた金額ずつ償却していく方法です。初年が「取得価格×0.118」次年度以降は前年の償却分を除いた残存価格を算出し「残存価格×0.118」を計上します。

例えば200万円の設備を導入すると、初年の減価償却費=200万円×0.118なので初年が23万6,000円、次の年は減価償却費=(200万円-23万6,000円)×0.118で20万8,000円、定額法に比べて初年の償却額が大きいのは定率法です。

導入初期の償却金額が大きくなりますが、年々少なくなっていきます。FITの固定価格買取期間経過後に買取価格が下がり収入が少なくなることを考慮すれば適した方法かもしれません。

太陽光発電のメンテナンス費用で経費になるのは?

太陽光発電は導入時だけでなくメンテナンスしていく際にも経費は必要です。経費になるものならないものをしっかりと仕訳して適正な税申告をするとともに節税をしていきましょう。ここではメンテナンスの際の経費について紹介します。

経費になるもの

メンテナンスを業者に依頼するときの費用は経費です。外注費とするのが適切でしょう。また自ら作業に立ち会ったときの交通費、差し入れしたときの接待交友費、電源や水道を貸与したときの水道光熱費も経費に含められます。

個人のオーナーが自らメンテナンスを行う場合は水道光熱費や交通費などに加えて10万円未満のメンテナンス器具の購入費、安全靴やヘルメット、消耗品なども経費です。

経費にならないもの

業者に依頼するときに経費にならないものは自分の飲食費や機器の取り換えをした際に資産として計上されるものなどがあります。

自らメンテナンスを行った場合は、自分の飲食費の他メンテナンス用ではない衣類、メンテナンスの際にケガをしたときに支払う医療費などは経費になりません。ただし、法人の場合は医療費を経費として計上できるケースもあります。

太陽光発電は節税対策に適している!

ほとんどの事業には浮き沈みがあります。大きな黒字になると税額も大きくなり、赤字になると使えるお金もなくなって廃業などにもなりかねません。しかし、太陽光発電は中長期的に安定した利益を生み出せる設備です。太陽光発電の導入で安定した事業運営と節税ができます。

太陽光発電を導入する際には導入費用だけではなく長い間活用できるものですから収入や税金なども含めてシミュレーションができる、細部まで相談に乗ってくれる業者を選びましょう。

まとめ

太陽光発電は中長期的に安定した売電収入が得られるとともに発電した電気を使用することもできます。税制面での優遇や控除を受けることができるため節税にも適している設備です。

太陽光発電の導入や活用については、業界実績14年、徹底教育された人材を有する業界大手のリベラルソリューションへお問い合わせください。オンラインでの面談/サポートも提供しています。